香港薪俸税实行来源地征税的原则。那么对于个人的收入如何判定是否需要在香港缴税呢?首先看个人的收入是不是来自香港,判断收入来源取决于以下三个因素:

1、给雇员发工资的地方

2、雇主的居住地方

3、劳务合同的洽谈、签订和执行的地方

如果以上都发生在香港,那么需要在香港缴纳薪俸税。一般来说,跟香港公司或于香港营业的公司签署了劳动雇佣合同,且主要工作地点在香港,则所获得的工资收入均符合此要求。

通常下列三种情况需要缴纳薪俸税:

1、香港公司的董事,获得香港公司发放的董事酬金

如果你作为香港公司的董事,无论你在课税年度内在香港停留多长时间,在该职位所获得的的收入全部都需要缴薪俸税,而且不能申请税务豁免。

2、在香港工作所取得的酬金

如果你在香港本地工作,即使有部分职务是在香港以外的地方执行,所取得的全部收入,都需要缴薪俸税。但可以在某些情况下按年申请将收入豁免征税或者申请税务宽免。

3、非香港本地受雇工作取得的酬金

如果你的受雇工作来源地是在香港之外,比如被海外公司派到香港工作,那么税局会根据你在该税务年度,在香港逗留的天数来计算薪俸税。

薪俸税的缴税年度是每年的4月1日到第二年的3月31日。例如2020/21的课税年度是由2020 年4月1日起至2021年3月31日止。

一般来说,税局在每年5月的第一个工作日会向个人发出薪俸税表,在收到税表的一个月内,需要填写并交回给税局。在交给税局之后的3个月内会收到缴税通知书,收到后在期限前缴税。

如果你是第一次缴税,你的雇主需要在你上班后的3个月内通知税局,把你应缴纳的薪俸税通知税局,递交IR56E表格。

税局收到表格后,税务系统会先建立你个人的税务档案后,在5个月内会给你下发薪俸税表,收到薪俸税表后,填写交回给税局。

五、香港个人薪俸税税率是多少?

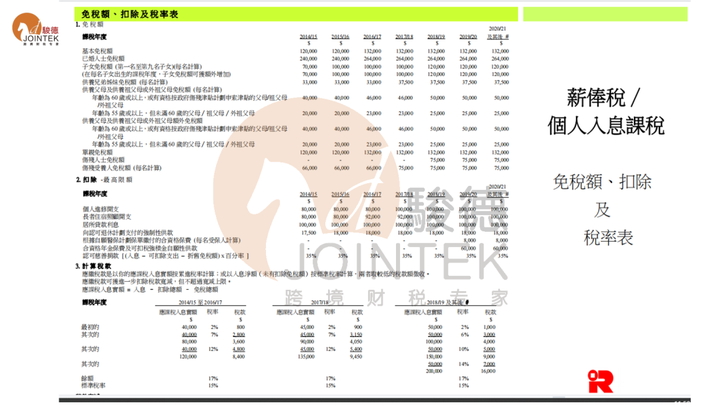

薪俸税是根据您的应课税入息实额,按照累进税率计算;或者是以总入息净额按照标准税率15%计算,税局会同时用这两种方法计算税款,选择较低税款额的来征收,非常人性化。税率如下:

薪俸税是根据您的应课税入息实额,按照累进税率计算;或者是以总入息净额按照标准税率15%计算,税局会同时用这两种方法计算税款,选择较低税款额的来征收,非常人性化。税率如下:

薪俸税的计算公式:

应课税入息实额 = 入息总额 - 扣除总额 - 免税总额总入息净额 = 入息总额 - 扣除总额

附骏德集团整理薪俸税免税额、扣除及税率表:

雇主在聘请新员工后的3个月内,需要把该员工应缴纳的薪俸税通知税局,递交IR56E表格。

税局收到表格后,税务系统会自动以该员工的姓名建立税务文件,并在5个月内给该员工下发薪俸税表。

员工收到薪俸税表后,填写交回给税局。

如果纳税人没有把应该缴纳的薪俸税通知税局或者超期缴纳税表,那么税局会根据其违反的次数来罚款:

第一次违规,按照少征税款的10%

5年内第二次违规,按照少征税款的20%5年内第三次违规或多次违规,按照少征税款的35%

因此大家收到税表一定要引起重视,及时合规的申报,避免逾期而产生不良的税务后果。如有关于香港薪俸税的更多问题,可咨询骏德集团。

凡是在原居住地以外注册成立的公司,一般可统称为海外离岸公司。非当地居民在英属维尔...

香港特别行政区凭借其独特的地理位置和自由贸易政策,在全球经济体系中占据了重要的地...

地域要素:离岸公司必须在特定的离岸法域成立,这是离岸公司的地域要素。世界上各大洲...

在德国注册公司是一个复杂但基础明确的过程。如果你考虑在这个经济强国创业,了解以下...

投资者选择注册海外公司最大的目的就是为了利润最大化,尽可能的减免更多的税务,而又...