在做KYC的时候,不少客户对KYC有疑问,或是觉得繁琐和多余。所以,为了更好让大家了解KYC,结合经常会被询问的问题,这篇文章将详细讲解KYC的相关知识。

KYC规定因国家/地区而异,但在所需的基本信息上有国际合作。在美国,《银行保密法》和《爱国者法》确立了今天看到的大部分AML和KYC流程。

欧盟和亚太国家制定了自己的法律法规,但与美国的有所重叠。欧盟反洗钱指令(AMLD)和PSD2法规为欧盟国家提供了主要框架。在全球层面,金融行动特别工作组(FATF)协调监管条件的跨国合作。

接下来,以开曼公司为例,重点介绍KYC的法律依据、相关操作指导和信息安全措施:

一、KYC的法律依据和KYC要求摘要

1.开曼KYC框架介绍

开曼群岛作为国际金融中心,建立了基于相关国际监管标准的监管框架,并与当地和海外监管机构合作。

开曼群岛金融管理局(CIMA)在打击洗钱和恐怖主义融资方面发挥着核心作用。《金融管理局法》第6(1)(b)(ii)条赋予该局法律责任,监督反洗钱法规的遵守作为其监管职能的一部分。这些规定规定了防止金融体系用于洗钱和资助恐怖主义的措施。除《反洗钱条例》(AMLR)外,开曼群岛打击金融犯罪的监管框架还包括《犯罪所得法》、《恐怖主义法》和《扩散融资(禁止)法》。

开曼群岛实施了金融行动特别工作组(FATF)关于防止洗钱和打击恐怖主义融资的40项建议,是有效反洗钱和打击恐怖主义融资体系的国际标准。2017年,开曼群岛评估了FATF的40项建议。

开曼群岛是加勒比金融行动特别工作组(CFATF)的创始成员,是FATF风格的区域组织。开曼群岛也是区域资产追回网络ARIN-Carib的成员,财务报告局(FRA)是国际金融情报机构网络EgmontGroup的成员。

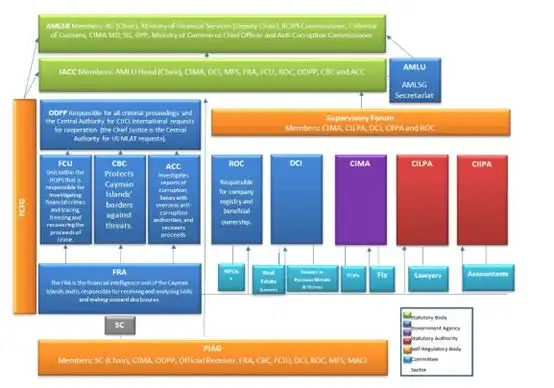

下图为AML/CFT治理框架群岛治理框架。

2.法律依据

开曼群岛KYC的法律依据主要来自反洗钱条例(AMLR),现行有效版为2020年修订版。

反洗钱条例(AMLR)要求所有从事相关金融业务的人(如《犯罪所得法》定义)在其组织中实施强大的AML/CFT/CPF框架,必须制定/CPF框架,包括以下程序:

客户尽职调查;

保持记录;

基于风险的方法;

持续监控;

有针对性的金融制裁清单;

内部报告可疑活动;

筛选员工;

员工培训;

内部控制。

不遵守反洗钱法的金融服务提供商可能会受到其主管的行政罚款或刑事起诉。

骏德集团香港自有永久物业,专业提供境外投资备案、香港及开曼、BVI、美国企业注册、做账审计、红筹架构搭建、新加坡基金企业、1039出口税务合规化、跨境电商规划等服务。

在德国注册公司是一个复杂但基础明确的过程。如果你考虑在这个经济强国创业,了解以下...

1注册中国香港公司过程很简单,时间为8-10个工作日,提供证件复印件就可以,注册...

在德国,注册公司并不是一件复杂的事情,只要了解各个阶段的流程及法律要求,您就能为...

1开曼政治、经济和贸易环境稳定;2拥有良好的金融法律设施;3开曼政府保护股东利益...

在香港,有多家本地和国际银行可供选择,包括汇丰银行、渣打银行、恒生银行等。每家银...