1. 符合以下任一条件的个人视为中国香港税收居民:

(a)通常(ordinarily)居住于香港的个人;

(b)在某纳税年度内在中国香港停留超过180天或在连续两个纳税年度(其中一个是有关的纳税年度)内在香港停留超过300天的个人。

一般而言,若个人在香港保留一永久性住所,用作他本人或其家人生活的地方,他会被视为通常居住于香港。其他会被考虑的的因素包括:在外地是否有物业作居住用途,其主要是在香港还是外地居住。

2. 税收居民的实体

在中国香港境内注册成立的公司;或者于中国香港境外注册,但其主要管理或控制在香港境内进行的公司为税收实体。

在税收实体方面,香港的税很简单,按照地区基准,只对本地区相关的收入征税,不对全球收入征税,也就是所谓的离岸豁免。

个人所得税在香港叫薪俸税,可以按累进税率或者标准税率计算,以缴纳较少者为准。标准税率以净收入总额的15%计算,累进税率按不同税阶计算↓

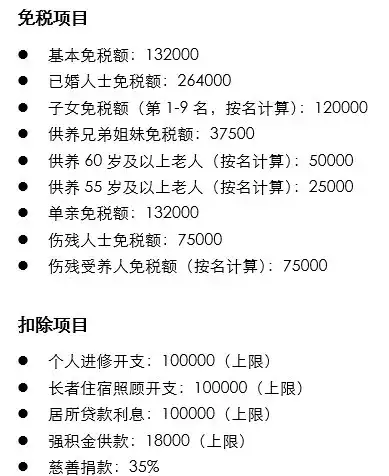

与简单的税制对应的,是五花八门的免税额和抵扣额↓

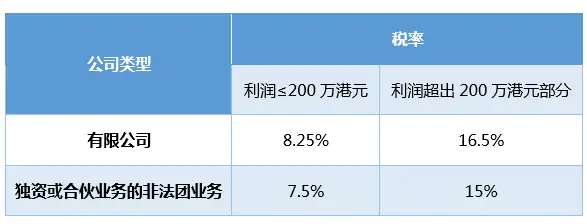

企业利得税方面,根据《2018年税务(修订)(第3号)条例》规定,香港于2018年4月1日之后的课税年度开始实施企业利得税两级制,政策不限公司行业、不论其规模。

按照法律条例规定,如果公司营业利润未达到200万港币的,则可按照新实施的8.25%进行征税,而超过200万港币的,首个200万港币仍然以8.25%进行征收,超过的利润才会以16.5%进行征收。至于独资或合伙业务的非法团业务,两级的利得税税率相应为7.5%及15%。

同时,香港政府还发布了多项科研成果的税务减免及退税政策,包括香港公司首个200万并且合资格的科研投资,可以获得300%的退税额度,而超过部分,仍可获得200%的退税额度。

从上面的内容可以看出,香港税负还是较低的,优势也很大。如今,在CRS交换信息的背景下,各国、各地区的公司每年的审计报税已经无法避免,如何能在每年的税务申报中合理规划税务,已经成为税务居民首要考虑因素。

毕竟,熟悉和了解关于税收居民身份认定,对于高净值人士来说,在税务规划上具有较高的参考意义。

当然实际操作中,认定规则仍有很多需进一步理解的地方,因此可以寻找专业人士帮助,对出行规划、合规申报等方面都能得到较好的帮助。

香港特别行政区凭借其独特的地理位置和自由贸易政策,在全球经济体系中占据了重要的地...

随着全球经济环境的不断变化,香港的商业生态系统也迎来了一系列新的机会与挑战。作为...

香港专才计划是为了吸引全球优秀人才到香港工作与生活而设计的移民政策。该计划主要侧...

香港历来是商业和金融的中心,如今吸引了大量的企业家和创新者。在这个全球化发展迅速...

在国际商业环境中,香港因其便利的公司注册程序、税务优惠政策及优越的地理位置,成为...